回顾2019年的信用卡行业,风险形势和政策环境日益严峻,越来越多的持牌和非持牌经营者涌入行业,信用卡从增量市场进入存量市场,传统以金融为核心的单一维度商业模式已无法为客户创造更多价值……种种迹象表明,信用卡行业已进入下半场。

银行信用卡业务如何主动适应内外部形势变化,加快科技转型、重塑竞争模式、解锁增长难题?近日,招商银行公布2019年报,从年报上看,其信用卡业务坚持开放与融合,秉持创新驱动和技术驱动,保持着良好的业务发展态势,在信用卡下半场的探索中交出一份亮眼答卷。

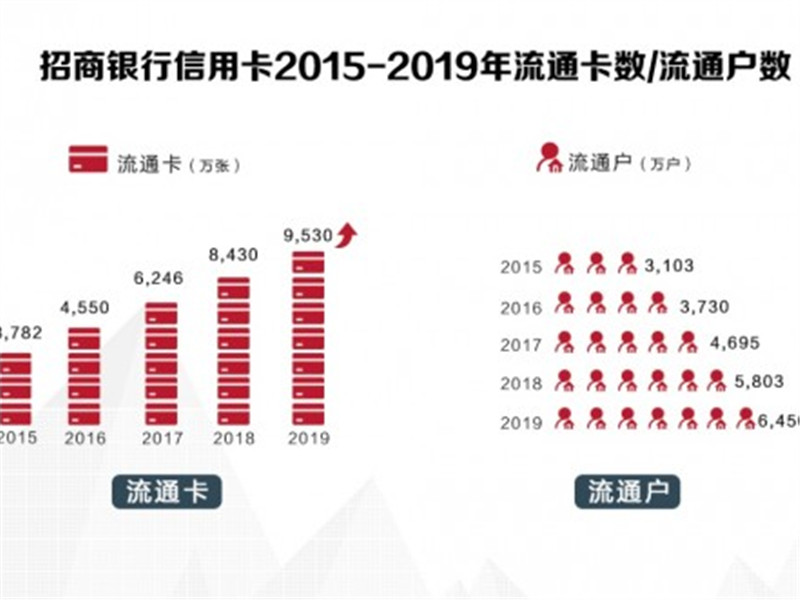

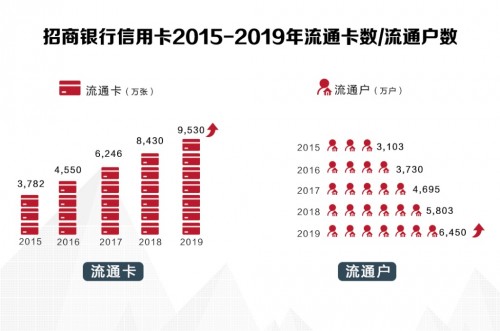

流通卡数、流通户数逆势增长,稳中有进

央行最新数据表明,2019年全年,全国信用卡和借贷合一卡在用发卡数量同比增长8.78%,较2018年16.73%的增幅大幅下降。2019年第四季度,信用卡和借贷合一卡新发卡量环比下降15.95%,出现了罕见的下滑。

招行2019年报显示,截至2019年末,招行信用卡流通卡数达9529.99万张,较上年末增长13.04%;流通户数达6450.48万户,较上年末增加11.16%。

在信用卡存量竞争的时代,招行信用卡流通卡数、流通户数依然逆势增长,业内人士分析,一大原因是招行信用卡不断完善信用卡产品矩阵,满足用户多元化品质需求。2019年,招行信用卡携手IP“宝可梦”推出“宝可梦”粉丝信用卡,并结合年轻人探索世界、追求自由的特点,全新推出“星座守护”信用卡及“自由人生”白金信用卡,满足年轻客群日渐多样化的消费和情感需求,将品牌影响力不断渗透到年轻客群中。

另一大原因在于招行信用卡持续调整优化新户结构,积极探索社交获客新模式。随着对金融科技的深度应用,不断探索和构建多元化的数字化获客方式,招行信用卡解锁了新的获客增长点。2019年,招行信用卡以掌上生活App为平台,探索和构建数字化获客模型,通过联名营销、联动营销、场景营销、品牌广告营销、自媒体粉丝营销、MGM(客户推荐客户)社交营销等方式,重塑获客体系。

据了解,截止2019年末,掌上生活App累计用户数达9126.43万户,其中信用卡数字化获客占比达到64.32%。

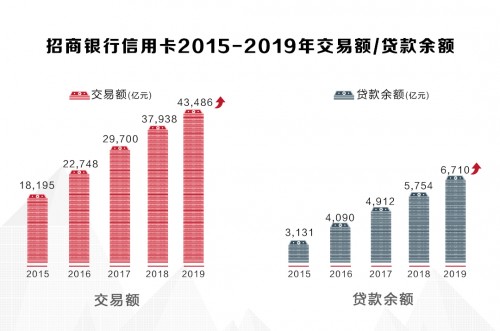

交易额超4万亿元,创历史新高

据国家发改委数据显示,2019年消费对国民经济增长的贡献率达57.8%,是拉动中国经济增长的第一“主引擎”。信用卡作为人们生活中常用的消费和信贷工具,在促进消费升级等方面发挥积极作用。

2019年,招行信用卡交易额达43486.15亿元,同比增长了14.62%;贷款余额6709.92亿元,较上年末增长16.62%。

分析人士指出,招行信用卡交易额和贷款余额再创新高,一是招行信用卡聚焦场景化搭建,通过打造日常高频场景的生态圈来扩大零售业务规模;二是坚持开放,与合作伙伴共建生态圈,提高服务质量;三是加强科技在信用卡场景中的赋能,并通过精细化运营提升服务质量和效率。

具体来说,招行信用卡以掌上生活App为依托,深耕“饭票”、“影票”两票业务,更好地将用户生活、消费、金融串联起来,保障用户高频次使用App。“2019年两票平台交易金额累计就已超过100亿元,饭票交易笔数突破7000万笔,电影出票张数突破2000万张。”招行信用卡相关人士表示,两票业务已成为招行信用卡交易额重要组成部分。

另一方面,招行信用卡加大了“开放”和“融合”的力度,与合作伙伴一起,以整体的生态力量服务客户。2019年,招行信用卡联合五大卡组织共建合作平台,推出了“非常全球”计划,境外旅行服务全面升级至3.0时代,为中国持卡人境外旅行提供更多优惠服务。同时,招行信用卡举办第10年“10元风暴”活动,活动面向全网用户开放,突出社交属性和娱乐属性,以用户思维将信用卡消费通过更自然的方式融入人们生活。

除了丰富的产品体验,在后端服务上招行信用卡全力打造AI服务平台,积极推动金融科技应用,营造大数据生态,进一步提升用户体验。2019年,招行信用卡从交互体验出发,以掌上生活App为核心,通过“AI+数据”双擎驱动,打造“小招助理”智能交互产品,并创造性地把电话人工服务搬上App,以智能化、多元化、立体化的交互模式,重塑5G时代下的智能服务新链路。

此外,招行信用卡坚持优化资产结构,持续提升消费金融产品满意度和营销效率,推动形成以量化决策为支撑、以客户为中心的数字化经营体系,这同样也成为招行信用卡交易额和贷款余额再创新高的关键因素。

资产质量保持稳定,整体风险可控

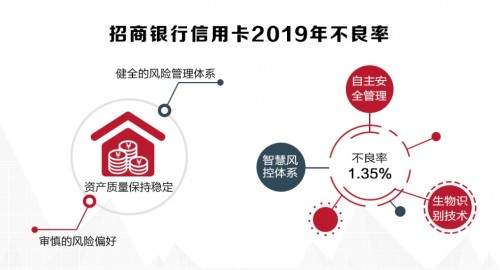

2019年,受经济下行和共债风险等方面影响,信用卡市场风险不断攀升。招行信用卡立足健全的风险管理体系,秉持审慎的风险偏好,把握业务增长节奏和结构,有效平衡风险和收益,信用卡业务持续健康发展。截至2019年末,招行信用卡贷款不良率1.35%,整体风险可控。

招行信用卡持续探索金融科技在风险管理领域的应用,以风险与体验的平衡为宗旨,深化招行信用卡智慧风控体系建设,重点从系统集群重构、风险量化及预测能力提升、交互手段升级、全节点链式防控和生态合作五大领域着手,实现从风控大脑到交互干预模式全面迭代,全年累计防范数十亿元的风险损失,在保障客户银行账户安全的同时,提供客户便捷、流畅的支付和服务体验。

掌上生活App8.0,开放融合模式重塑零售金融数字化

呼啸而来的5G时代背景下,App成为商业银行与用户交互连接的重要阵地,“得App者得天下”。2019年,招行信用卡推出掌上生活App 8.0版本,以“连接亿万人的生活、消费和金融”为愿景,进一步强化信用卡主营业务的基础上,尝试“开放与融合”打开数字化大门,重构与用户的连接。据悉,掌上生活App8.0以内容、电商、汽车等为引擎,通过扩充产品维度、拓宽合作广度、坚持技术深度,助力招行信用卡实现“最佳客户体验信用卡”,以期在信用卡下半场走得更稳健。

在业内人士看来,掌上生活App 8.0的发布,标志着招行信用卡差异化竞争优势日益明显,用户粘性得到进一步增强。

年报数据提供了有力证明。招行年报披露,截至报告期末,掌上生活App月活达4664.34万户,日活跃用户数峰值高达903.58万户;累计用户数9126.43万户,其中非信用卡用户占比31.51%,掌上生活App金融场景使用率和非金融场景使用率分别为76.21%和73.90%,客户规模和活跃度持续领跑同业信用卡类App。

招商银行行长田惠宇在年报致辞中表示:“努力寻找属于招商银行自己打开数字化大门的那把钥匙——开放与融合……开放,是为了寻求服务机会。融合,是为了提升服务能力。”

面对变幻莫测的外部环境和愈发激烈的竞争,招行信用卡将继续发挥“开放融合”模式创新,以金融科技为驱动力,重塑消费金融服务新概念,打造更全面的服务生态圈,为用户创造更大价值。